Gli occupati la pensano come i beneficiari di rendita

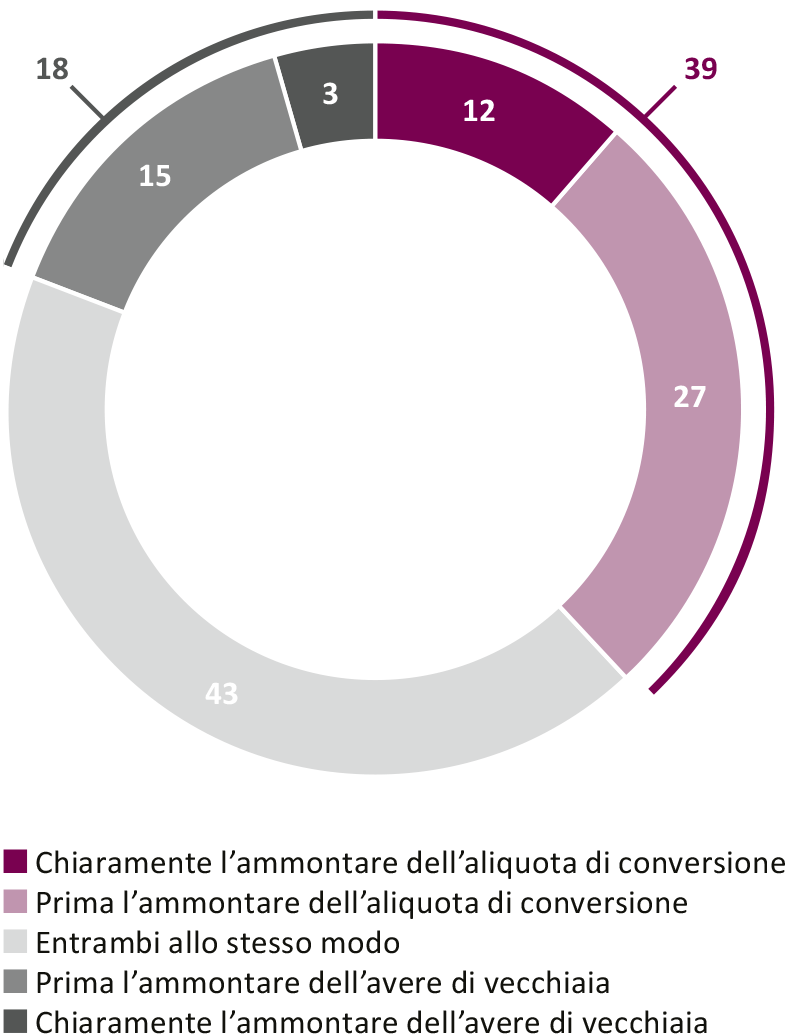

Nonostante la previdenza professionale sia enormemente importante per il reddito dopo il pensionamento, molti cittadini svizzeri, proprio come nel passato, non hanno un legame forte con i risparmi nel 2° pilastro. La nuova edizione dello studio «Fairplay» mostra chiaramente con quale intensità l’aliquota di conversione legale sia diventata un simbolo per l’ammontare della rendita nel 2° pilastro: due su cinque (39 percento) occupati ritiene che soprattutto l’aliquota di conversione sia determinante per l’ammontare della loro rendita futura. Solo uno su cinque intervistati ritiene che sia decisivo soprattutto l’ammontare dell’avere di risparmio. Per i restanti entrambi sono ugualmente rilevanti. «Per molte persone intervistate, quindi, il tasso di payout annuo della rendita è più importante della creazione del capitale di previdenza: invece dell’aumento della torta, si preoccupano dell’aumento annuo delle fette di torta distribuite», afferma Michael Hermann, Direttore dell’Istituto di ricerca Sotomo. Tuttavia, nella discussione non è assolutamente rilevante il fatto che il dolce abbia la dimensione di un biscotto o di una torta. Anche gli intervistati più giovani in questo caso ragionano come beneficiari di rendita piuttosto che come risparmiatori.

Valutazione della rilevanza dell’aliquota di conversione e dell’avere di vecchiaia per la rendita

Solo un terzo è a conoscenza della ridistribuzione

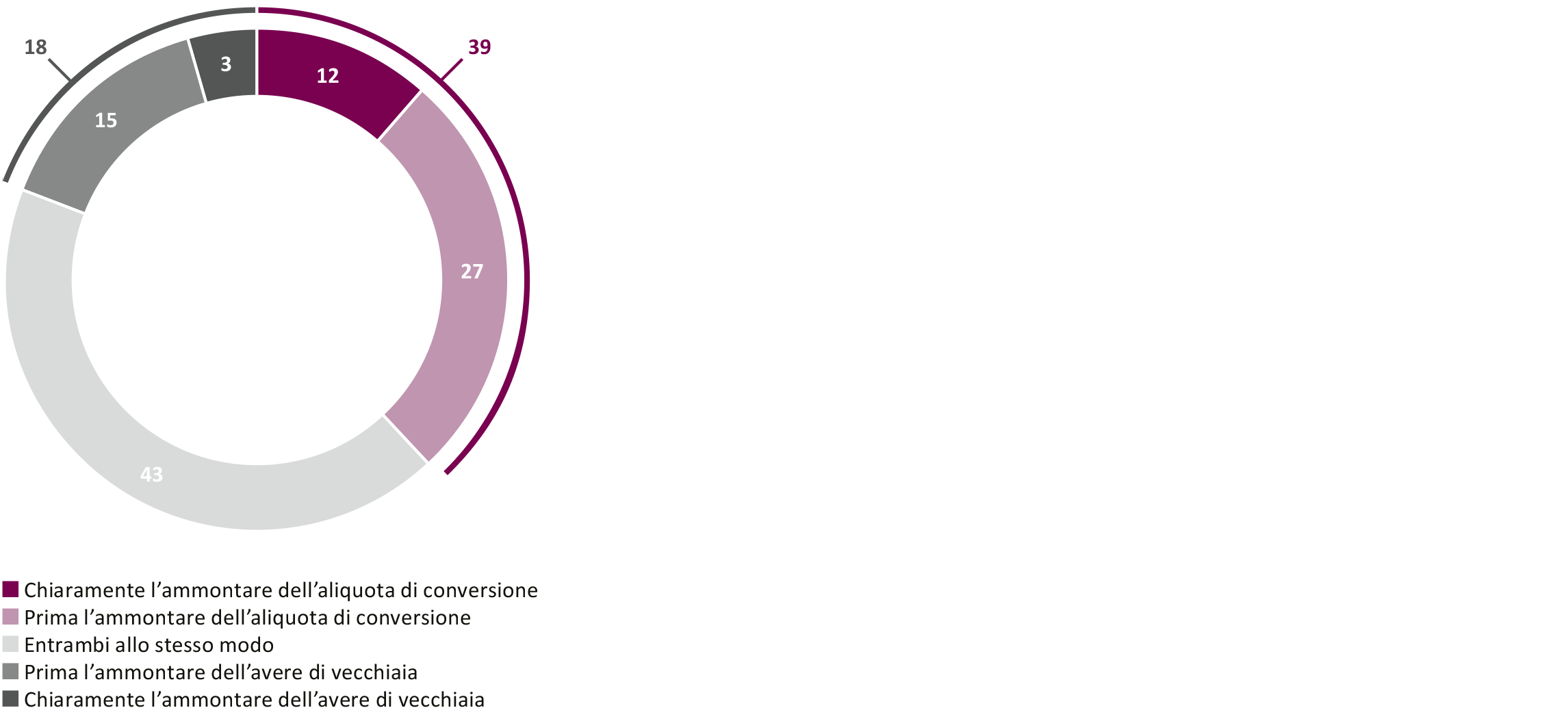

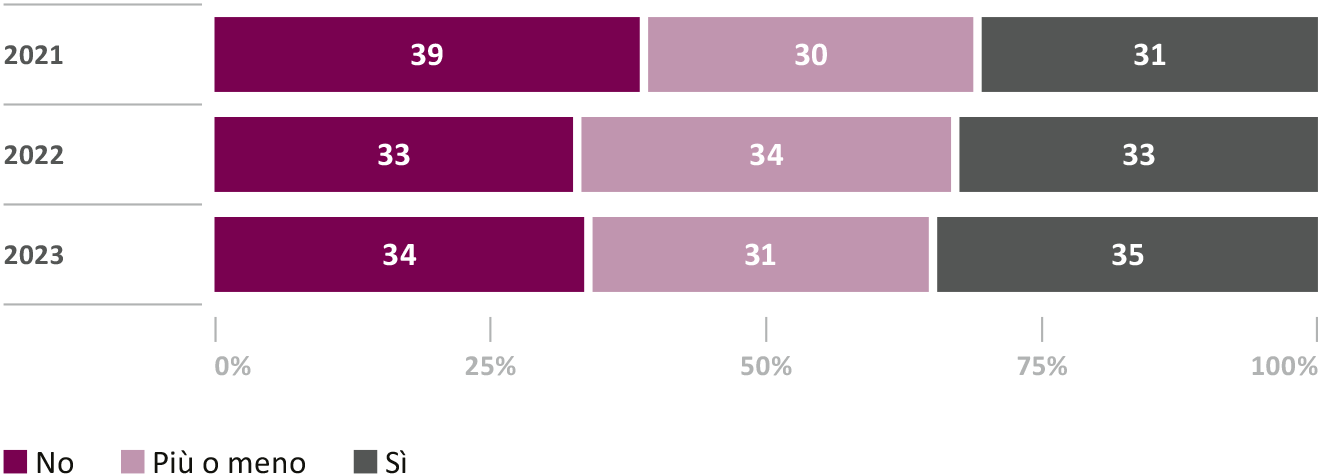

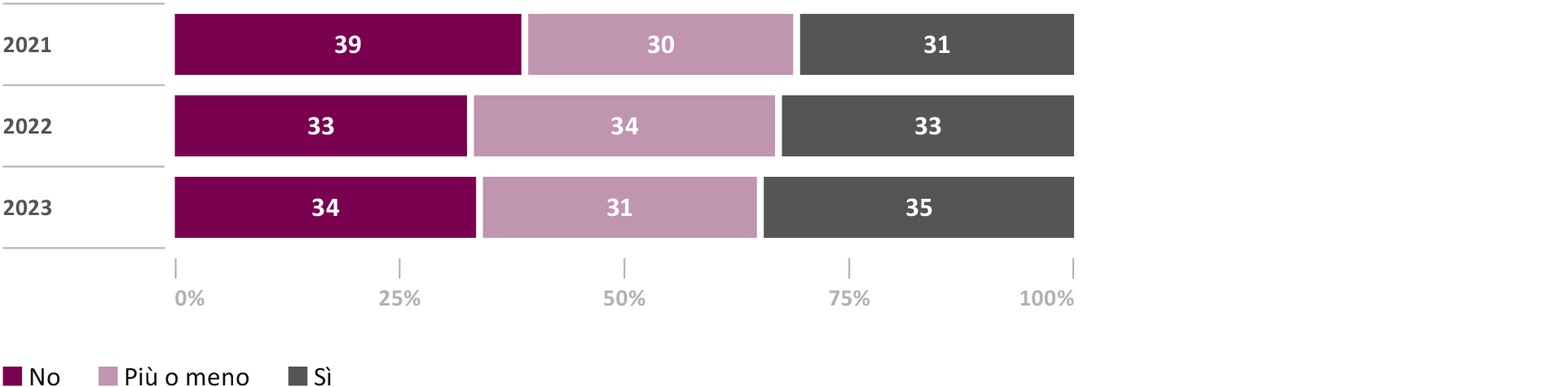

Quindi non vi sono manifestazioni di protesta, nonostante al momento a causa delle aliquote di conversione troppo elevate, una quota considerevole dei redditi previdenziali venga ridistribuita dagli occupati ai beneficiari di rendita. Se si prendono in considerazione tutti gli intervistati, lo scetticismo nei confronti di questa ridistribuzione estranea al sistema è diminuito rispetto agli anni passati: nonostante i continui dibattiti sulla riforma delle rendite, solo un terzo ammette di essere ben informato sulla ridistribuzione. Quando gli intervistati ne vengono messi al corrente, finora solo circa la metà di essi ritiene questa ridistribuzione ingiusta. Nell’attuale sondaggio si tratta solo del 43 percento. Per la prima volta quindi solo una minoranza ha problemi fondamentali con la ridistribuzione dagli occupati alle beneficiarie e beneficiari di rendita. A tale proposito essa viola il principio centrale del 2° pilastro secondo il quale ogni persona risparmia per la propria rendita. «Ciò corrisponde alla tendenza generale: che si tratti di aiuti finanziari durante il coronavirus o di interventi nella piazza finanziaria, lo Stato viene visto sempre più spesso come istituzione in grado di offrire per tutto una sicurezza finanziaria», commenta Michael Hermann.

Conoscenze sulla ridistribuzione nel 2° pilastro

Gli occupati considerano la ridistribuzione per lo più ingiusta

La conoscenza finanziaria è fondamentale per la consapevolezza LPP

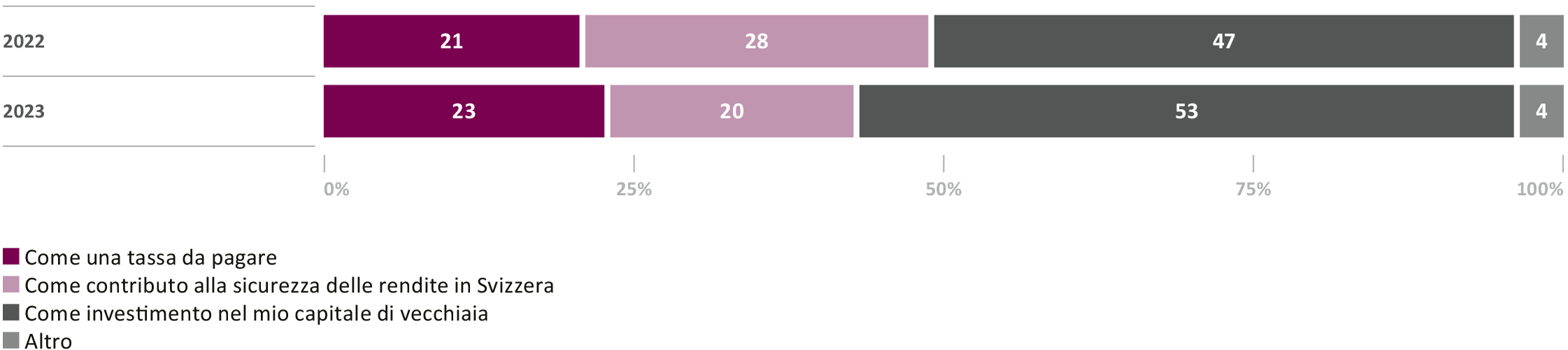

Lo studio rivela inoltre quanto siano importanti la conoscenza delle possibilità d’investimento e in particolare anche le proprie esperienze relative al tema «Investire». Queste conoscenze, infatti, sono il presupposto per comprendere il funzionamento del 2° pilastro e valutare le conseguenze dell’attuale inflazione sulla previdenza: una maggioranza schiacciante dell’87 sarebbe d’accordo se le conoscenze su previdenza e investimento venissero trasmesse attraverso materiale di formazione. Le esperienze personali si dimostrano una fonte particolarmente importante per una conoscenza finanziaria approfondita. La consapevolezza che le trattenute salariali per la previdenza professionale sono un investimento nel proprio capitale di vecchiaia cresce sempre di più: di tutto ciò era a conoscenza solo del 47 percento degli intervistati in occasione del sondaggio del 2022. Nel sondaggio attuale questo valore è salito al 53 percento. I restanti intervistati vedono nei contributi per il 2° pilastro una tassa o imposta. Nonostante la consapevolezza sia leggermente migliorata, gli effetti sull’agire rimangono ancora modesti: inoltre, solo una persona su cinque ammette che all’inizio di un nuovo lavoro la strutturazione della cassa pensioni ha svolto un ruolo importante.

Percezione delle trattenute salariali per LPP

Inflazione – L’effetto sulla previdenza professionale è sottovalutato

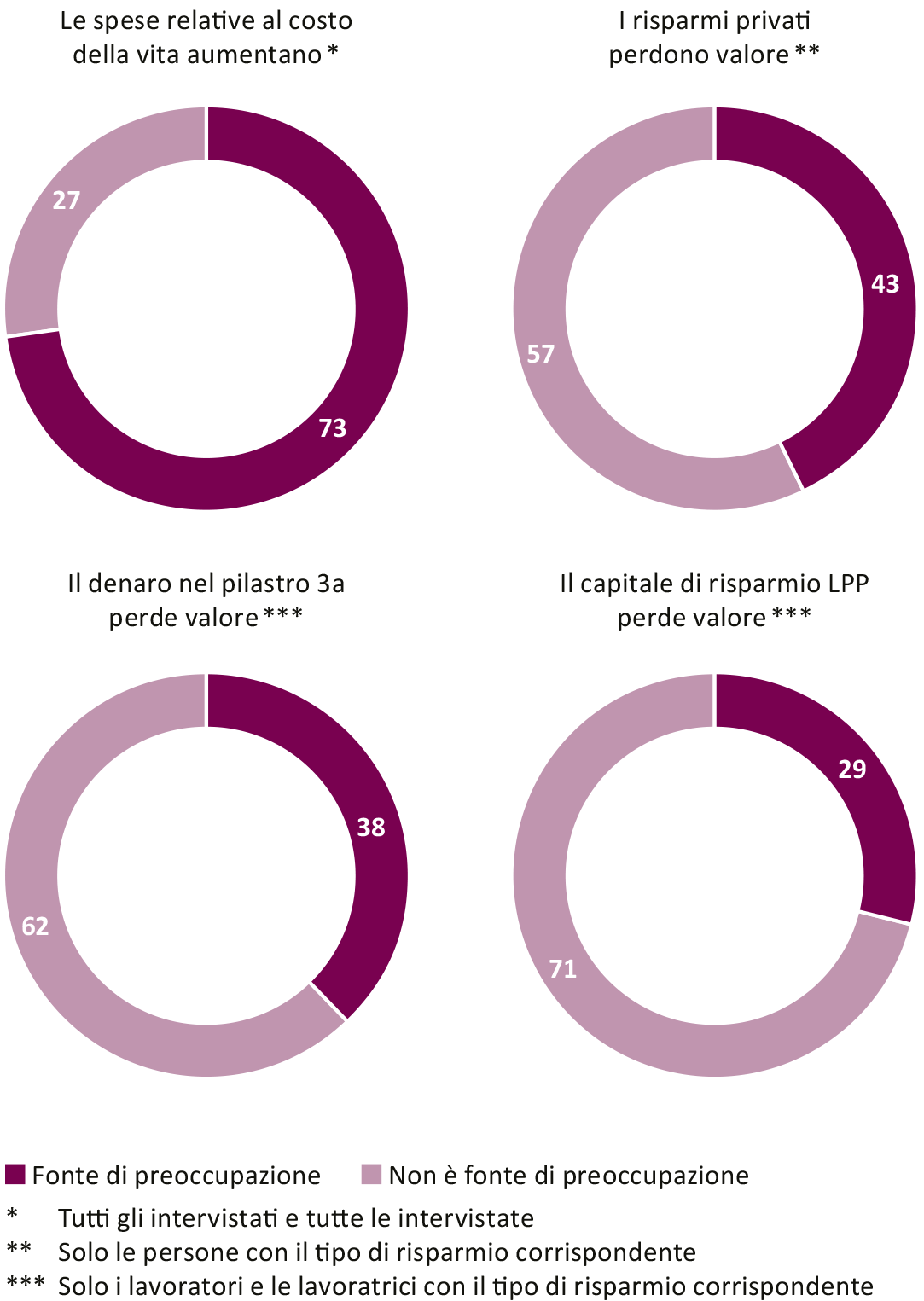

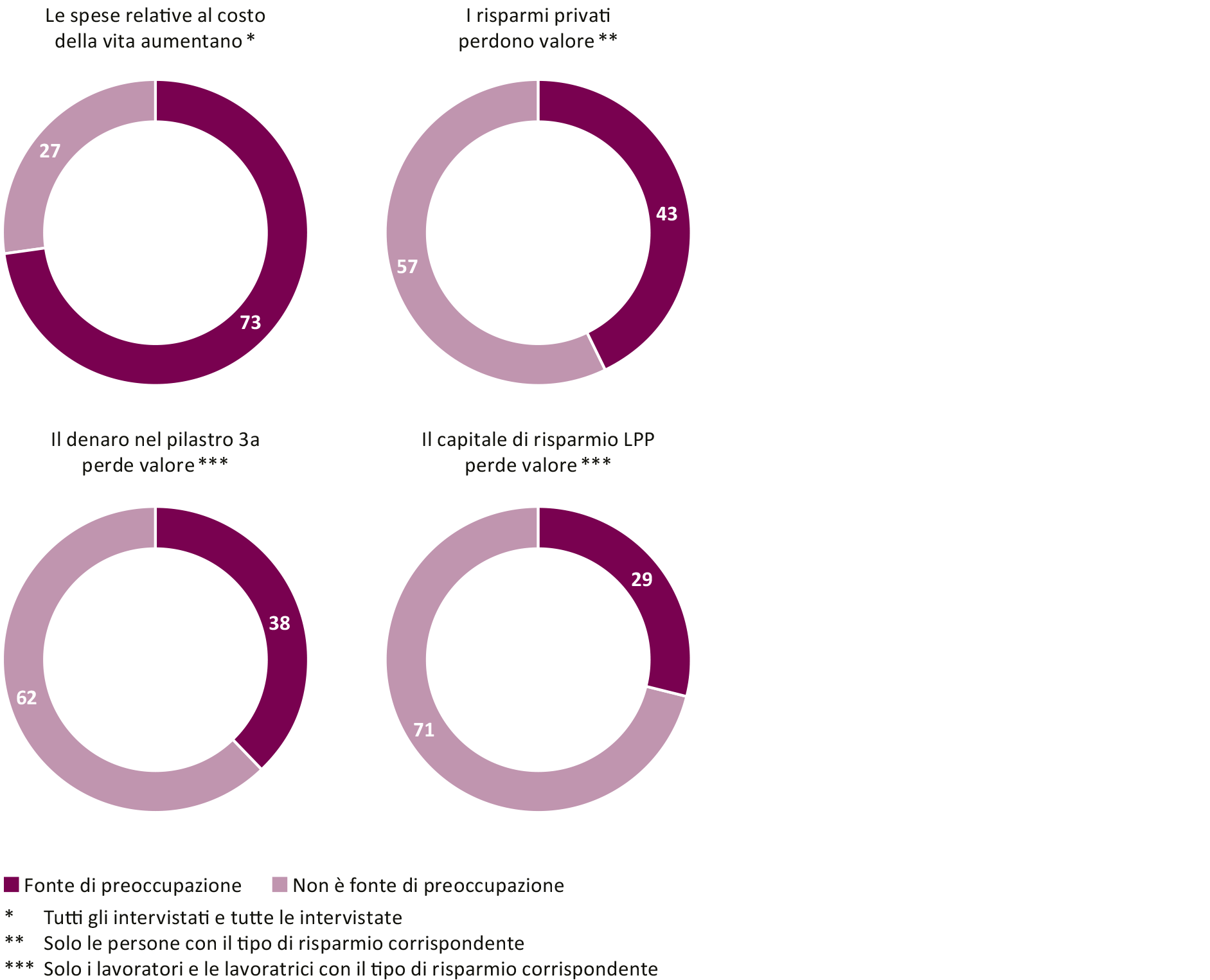

Nel 2022, con il 2,8 percento la tassazione annuale in Svizzera è stata quasi allo stesso livello degli ultimi 30 anni. Ciò non influisce solo sugli acquisti, ma anche sul patrimonio finanziario, ad es. i conti di risparmio perdono valore. Ma di questo la popolazione non è quasi a conoscenza: si preoccupa molto di più del costo della vita (73 percento) piuttosto che della svalutazione dei risparmi (43 percento). Solo il 29 percento degli assicurati attivi è preoccupato per la perdita del potere di acquisto del proprio capitale LPP. A tale proposito incide il fatto che la maggioranza degli intervistati non includa il proprio avere LPP nel patrimonio, e quindi sia presente solo un debole legame a questa componente importante del patrimonio. Ciò è particolarmente evidente nelle donne, che più spesso degli uomini si preoccupano della perdita del potere d’acquisto, ma più raramente della perdita del potere di acquisto del loro avere di risparmio LPP. E oltre a questo, hanno reagito meno frequentemente all’inflazione e riposizionato i loro risparmi su comparti d’investimento.

Motivi di preoccupazione dovuti all'inflazione

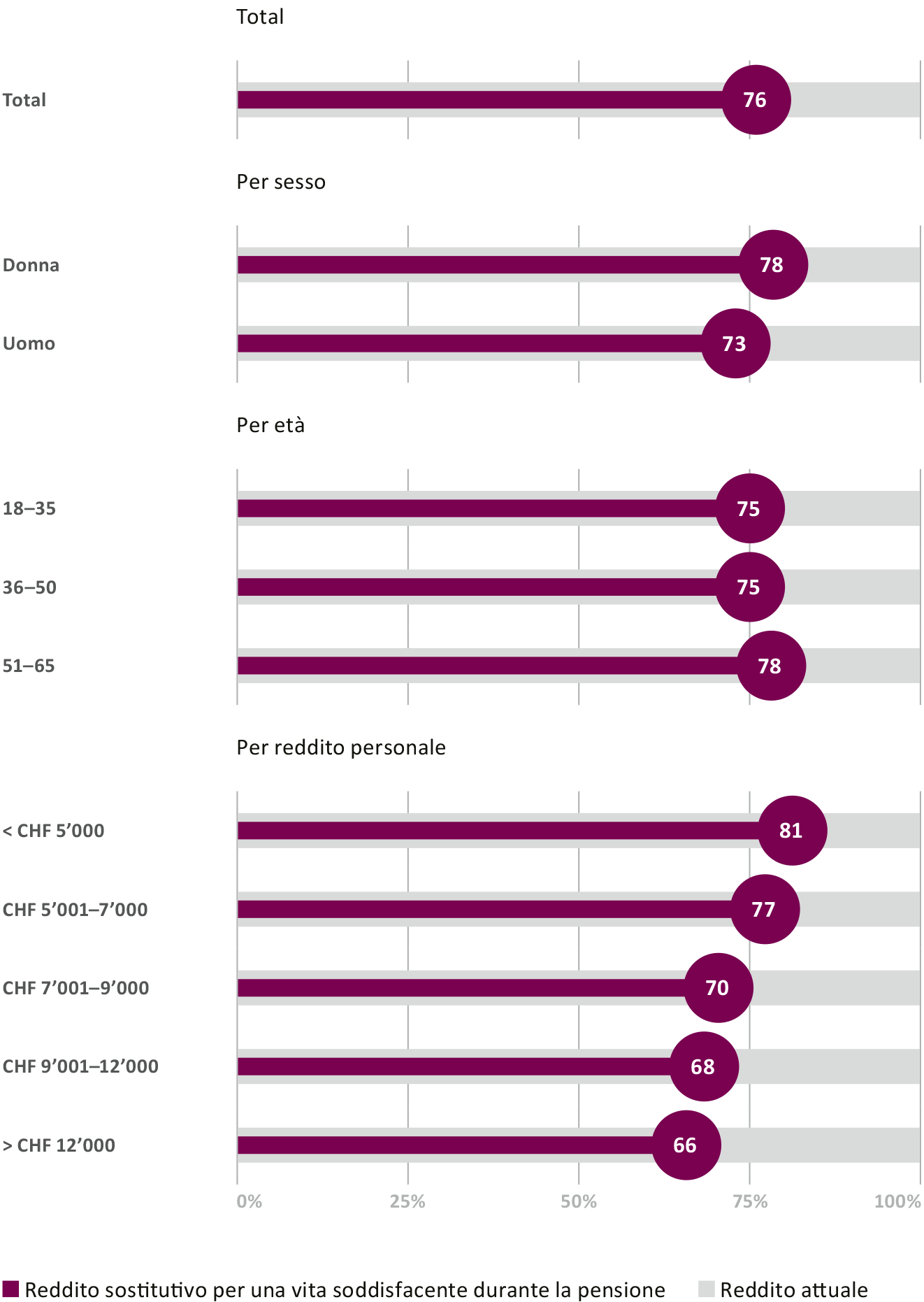

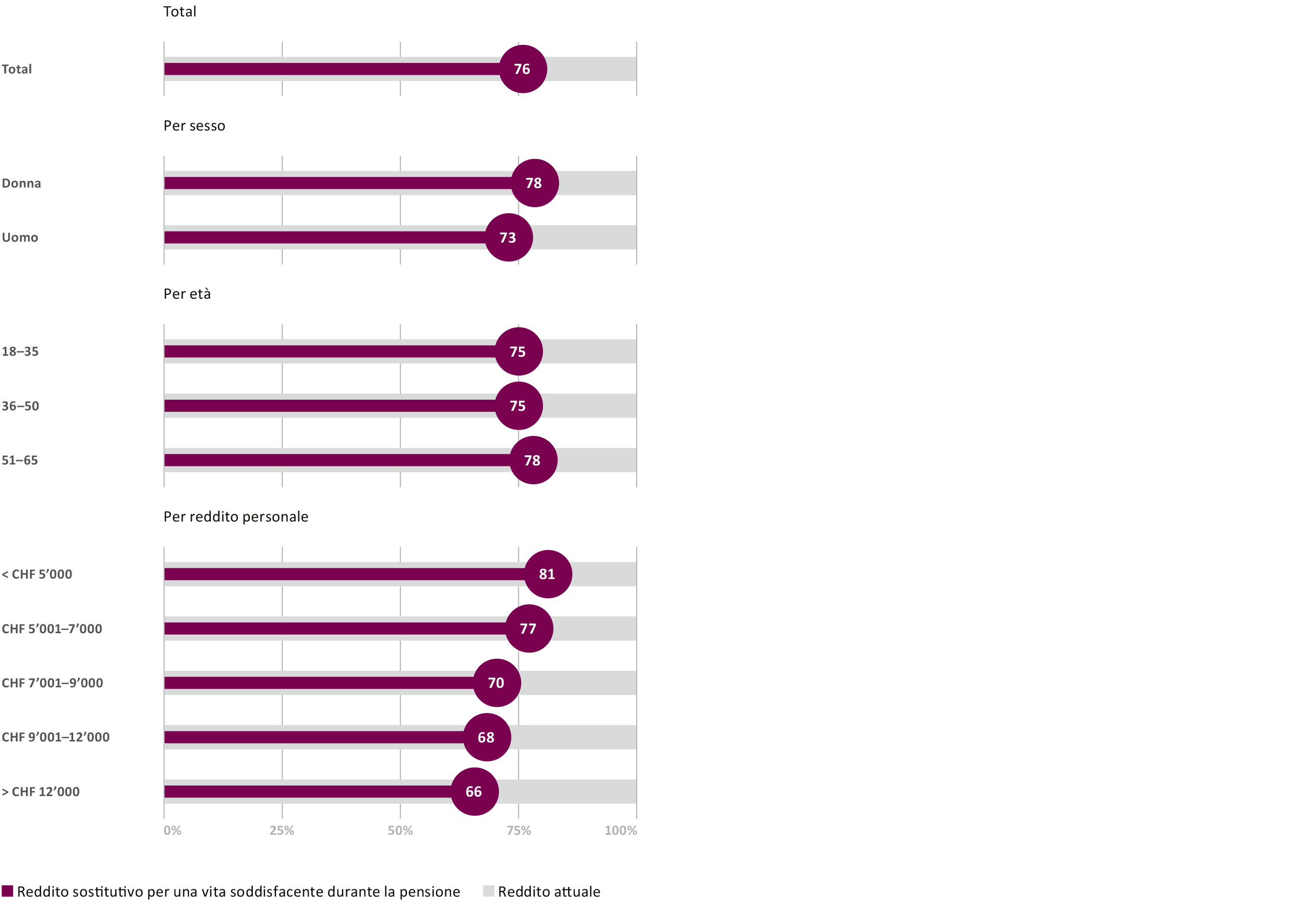

Il divario tra desiderio e realtà

Secondo il sondaggio, la popolazione svizzera avrà bisogno mediamente dopo il pensionamento del 76 percento del suo reddito attuale, per «essere totalmente soddisfatta». A tal fine la previdenza statale e professionale, cioè il 1° e il 2° pilastro, non è sufficiente: secondo l’obiettivo definito dalla Confederazione, i due pilastri assieme dopo il pensionamento dovrebbero garantire circa il 60 percento dell’ultimo reddito lordo. A seconda della situazione individuale il valore può anche essere inferiore, ad esempio solo il 50 percento. Fattori quali la fase dei tassi bassi degli anni passati, l’inflazione e la ridistribuzione possono fare sì che venga raggiunto meno probabilmente il 60 percento a cui si aspira dal 1° e dal 2° pilastro. Per molte persone quindi si crea un divario sempre maggiore tra desiderio e realtà. Questo divario scomparirà se le persone risparmieranno sistematicamente per la vecchiaia nel 3° pilastro in forma volontaria. Perciò è enormemente importante risvegliare la consapevolezza nelle correlazioni nella previdenza, in modo che le persone possano porre le basi giuste per il loro futuro finanziario.