Oggi qui, domani là. Molti lavoratori considerano il proprio datore di lavoro come una sorta di partner per un certo periodo della vita: se si trova qualcosa di meglio, il viaggio prosegue da un’altra parte. Anche i soggiorni all’estero, i corsi di perfezionamento o la nascita dei figli spesso comportano licenziamenti o una forte riduzione della percentuale di occupazioni a tempo pieno. Di conseguenza, le imprese sono costrette a sostenere ingenti spese per il reclutamento e una perdita costante di know-how e di consolidati rapporti personali.

Entrambe le parti tendono spesso a dimenticare che il legame con il datore di lavoro non sussiste solo per quel determinato periodo bensì, sotto forma di previdenza professionale, per tutta la vita. In ogni fase della vita professionale, infatti, i lavoratori portano con sé un importante pezzo del loro futuro: i risparmi della cassa pensioni, che costituiranno il loro sostentamento quando saranno in pensione. I datori di lavoro saggi, pertanto, fanno ai loro dipendenti una buona offerta in ambito previdenziale e gliela propongono e presentano attivamente. In tal modo instaurano un legame che va ben oltre quella fase e che può generare un elevato grado di fedeltà.

Perché le donne hanno più frequentemente lacune previdenziali

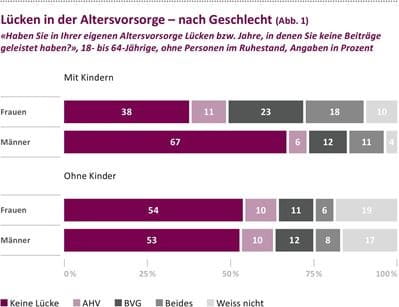

Come rivela un nuovo studio, in questo settore i datori di lavoro hanno l’opportunità di venire incontro soprattutto a un’esigenza delle loro dipendenti. Sono infatti soprattutto le donne con figli ad avere, più frequentemente degli uomini, lacune nella previdenza e a correre un rischio superiore di avere difficoltà finanziarie in età avanzata. Il motivo risiede nei differenti percorsi lavorativi, come evidenzia il nuovo studio «Donne e previdenza – più conoscenze per pari opportunità» condotto per conto di Zurich Svizzera e dell’associazione «Geschlechtergerechter». Come in passato, molte donne riducono o interrompono la propria attività lavorativa a seguito della nascita di un figlio, mentre per gli uomini la paternità incide meno frequentemente sulla vita professionale. Il 40 percento delle donne dichiara di avere lacune nei pagamenti dei contributi della previdenza obbligatoria. Per gli uomini la quota è del 30 percento (vedere grafico 1).

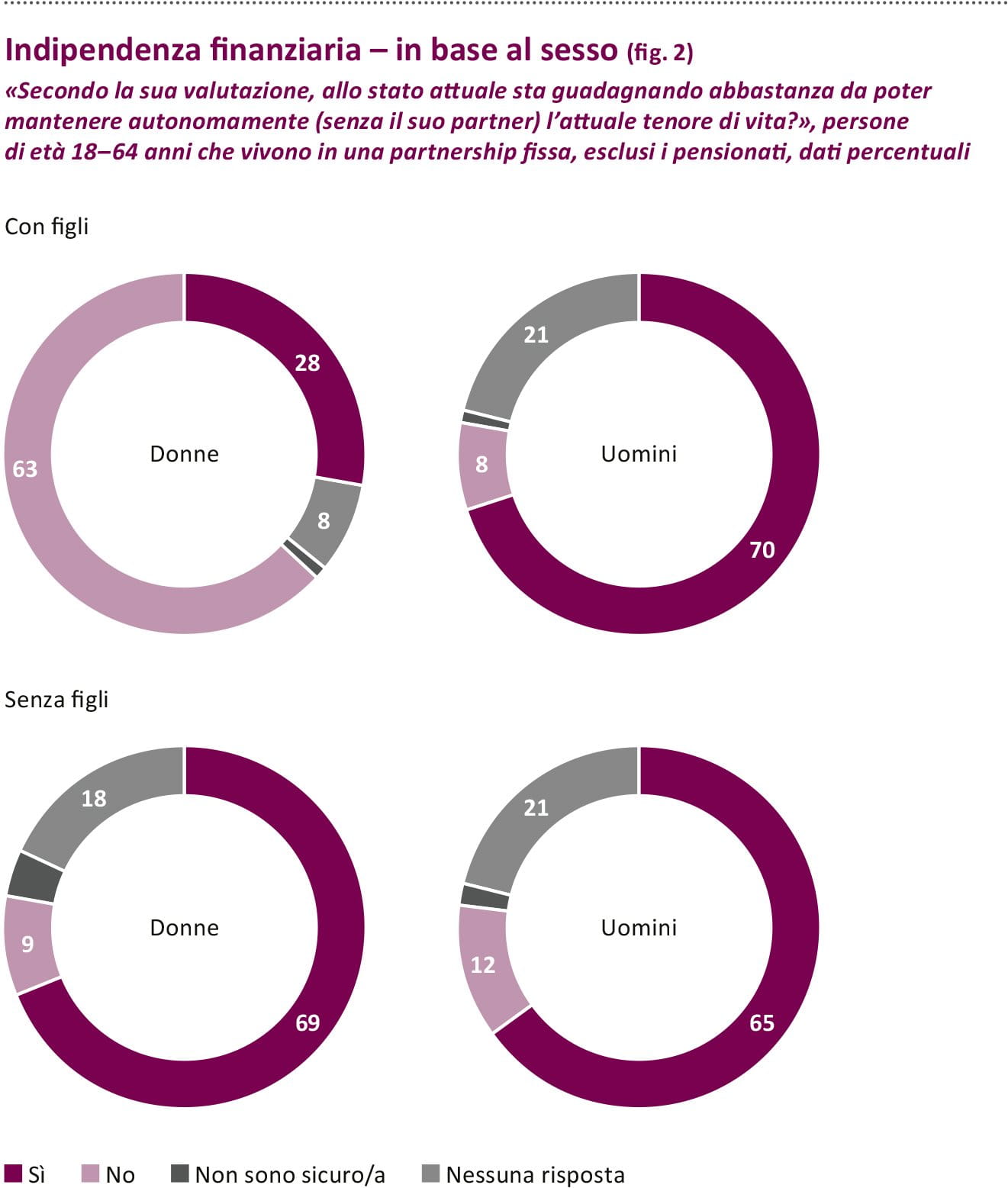

A ciò si aggiunga che due terzi delle donne con figli attualmente non sarebbero in grado di sostenersi autonomamente con il proprio reddito. Per gli uomini e le donne senza figli sono invece solo circa un quinto (vedi grafico 2).

E chi guadagna meno, riesce a risparmiare anche meno capitale nella previdenza per la vecchiaia, rischiando così che si generi una lacuna. Laddove combinate a un evento imprevisto, ad esempio una separazione, l’insorgere di un’invalidità o la perdita del posto di lavoro, queste circostanze possono creare delle difficoltà finanziarie durante la terza età. Per evitare che ciò accada, le aziende possono fare buone offerte ai propri dipendenti su più livelli.

1. Eliminare gli svantaggi per i collaboratori a tempo parziale

Le aziende hanno la possibilità di decurtare, o persino di eliminare completamente, la deduzione di coordinamento nella previdenza professionale. Questa deduzione viene applicata al calcolo dell’importo dei contributi di risparmio mensili; se il suo valore è identico per tutti i collaboratori, a prescindere dal loro grado di occupazione, incide in modo particolare sui lavoratori a tempo parziale, perché riduce in modo sproporzionato l’entità dei loro risparmi.

2. Offrire più di quanto prescritto

Le imprese hanno la possibilità di versare contributi di risparmio generalmente superiori all’aliquota mensile stabilita per legge. In tal modo si assicura flessibilità in due modi: da un lato, nelle prestazioni sovraobbligatorie è possibile ridurre temporaneamente il grado di occupazione senza incorrere in una problematica lacuna; dall’altro, si crea la possibilità che anche i lavoratori versino di più. La legge prevede infatti che un’impresa versi almeno la metà dei contributi di risparmio. Se ai collaboratori viene offerta la possibilità di effettuare i cosiddetti riscatti volontari, nelle fasi con reddito più elevato possono colmare eventuali lacune pregresse. L’importante è che le imprese comunichino regolarmente queste offerte ai collaboratori: chi fa cose buone non dovrebbe trascurare di farlo sapere.

3. Risparmiare già a partire dai 18 anni

Le imprese possono ottimizzare il processo di risparmio e offrire ai collaboratori la possibilità di risparmiare per la rendita già a partire dai 18 anni. L’obbligo sussiste solo a partire dai 24 anni, ma se i collaboratori iniziano a risparmiare già prima, in futuro riceveranno una rendita più elevata oppure potranno occasionalmente ridurre le percentuali senza che ciò incida in modo eccessivo.

4. Introdurre piani di risparmio a scelta

Le imprese hanno la possibilità di offrire i cosiddetti piani di risparmio a scelta: si tratta di due piani di risparmio supplementari che l’impresa ha la facoltà di proporre ai collaboratori. In tal modo non solo si incentiva l’ulteriore risparmio dei collaboratori, ma si offre loro anche un maggiore margine di manovra per la loro previdenza.

5. Incentivare il tempo parziale per gli uomini

Infine, le imprese possono comportarsi come moderni datori di lavoro e offrire anche agli uomini la possibilità di lavorare a tempo parziale. In tal caso le donne non saranno costrette a lasciare il posto di lavoro o a ridurre fortemente il loro grado di occupazione dopo un parto: in questo modo il prezioso know-how rimane all’interno dell’impresa e gli importi dei risparmi previdenziali sono meglio ripartiti tra i due generi.

6. Fai cose buone e parlane

Se le imprese fanno offerte di questo genere, devono ovviamente anche parlarne, mostrando ai collaboratori, da una parte, ciò che il datore di lavoro fa per il loro futuro, dall’altra, ciò che essi stessi possono intraprendere per la propria sicurezza finanziaria in età avanzata. Confrontarsi con il sistema previdenziale svizzero e con i meccanismi di investimento in generale li aiuta a rafforzare le proprie competenze finanziarie e ad acquisire fiducia nelle proprie conoscenze. L’ideale sarebbe che i datori di lavoro affrontassero il tema della previdenza già durante il colloquio di assunzione, e successivamente attraverso periodiche comunicazioni.

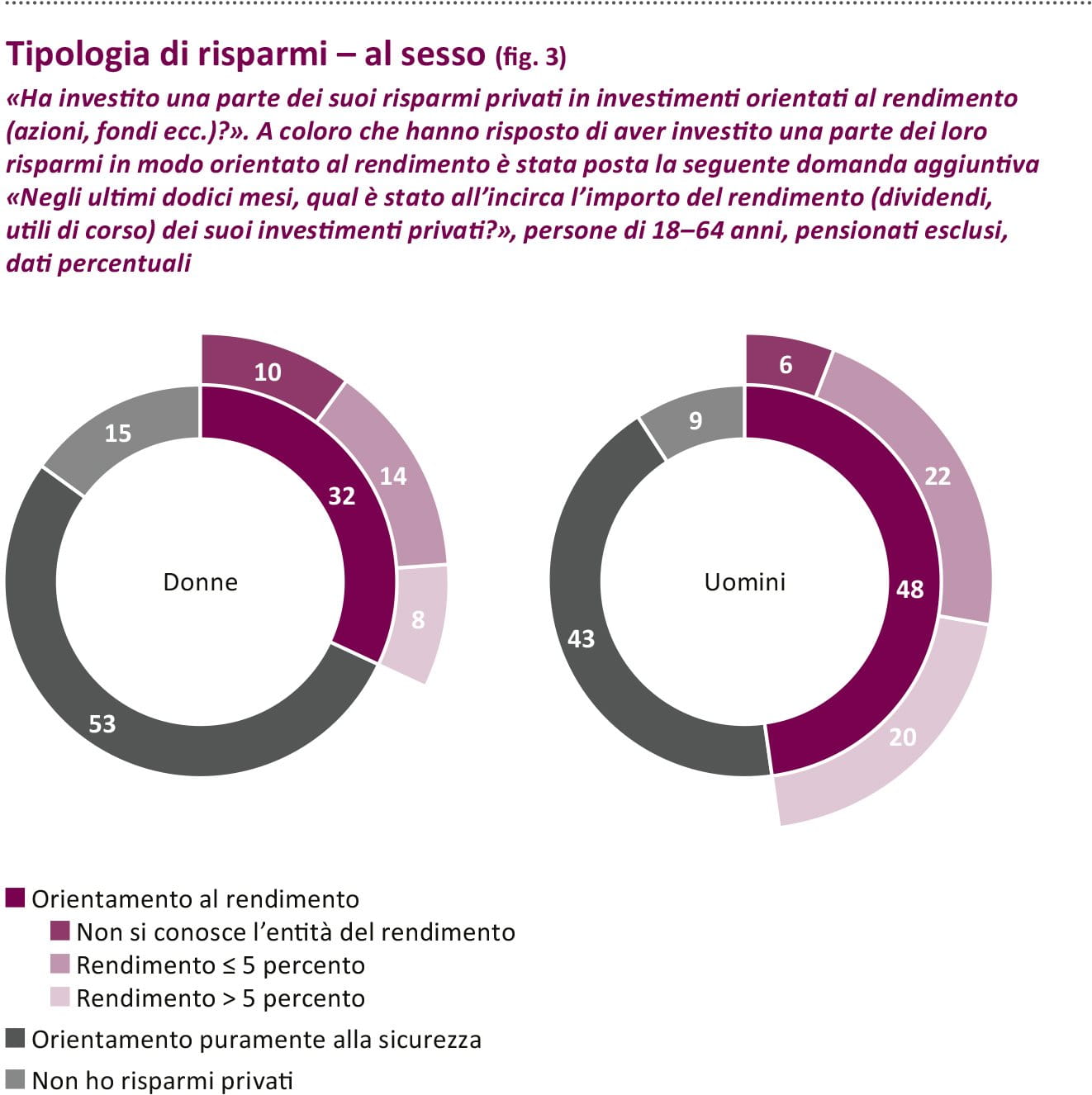

Sono soprattutto le lavoratrici a trarre vantaggio da queste informazioni: secondo lo studio, infatti, sono proprio le donne ad ammettere più spesso degli uomini di non possedere le necessarie conoscenze in materia di investimenti. Questo potrebbe essere il motivo per cui le donne tendono maggiormente a investire i loro risparmi in modalità conservativa. Mentre il 48 percento degli uomini investe i propri risparmi con orientamento al rendimento, per le donne la quota è solo del 32 percento. Le donne si affidano quindi maggiormente a prodotti finanziari incentrati sul mantenimento dei risparmi.

7. Informare sulle opportunità fornite dal mercato

Con questi prodotti il denaro, a differenza di quanto avviene con le azioni, non è soggetto a periodiche oscillazioni di valore. Ma dal momento che negli ultimi anni gli interessi sono stati pressoché nulli e che il denaro, a causa dell’inflazione record, si è rapidamente svalutato, allo stato attuale un conto di risparmio perde addirittura valore. Le cose sono diverse sul fronte azionario: sebbene il loro valore sia soggetto a fluttuazioni anche forti e ogni tanto si verifichino delle crisi, su un orizzonte di circa dieci o più anni le azioni, nella stragrande maggioranza delle fasi, hanno conseguito un rendimento migliore rispetto ad altre classi d’investimento. Quindi, quanto maggiore è il tempo restante prima che la persona vada in pensione, tanto più elevata dovrebbe essere la quota azionaria dei risparmi privati, ad esempio quelli nel terzo pilastro.

Sull’illustrazione: se una persona di età compresa tra i 30 e i 60 anni risparmia ogni anno 2’000 franchi e li investe in un fondo d’investimento con un rendimento del 3,5 percento, nel giro di 30 anni il patrimonio cresce quasi del doppio, ovvero a 106’860 franchi. Su un conto di risparmio rimangono invece, con un tasso d’interesse dell’1 percento, circa 73’000 franchi. (Fonte: calcoli propri)

Se le donne ricevono dai datori di lavoro buone informazioni sulla loro previdenza e vedono, ad esempio, che anche la loro fondazione previdenziale investe in azioni, probabilmente saranno maggiormente propense a fare, sul lungo termine, investimenti privati più orientati al rendimento. E, così facendo, in età avanzata saranno grate a se stesse.

Soluzioni previdenziali flessibili per il mondo del lavoro di domani

Chi offre modalità lavorative moderne ha bisogno di affiancarle a una soluzione di previdenza professionale. Con Vita potete adattare la vostra soluzione previdenziale in modo flessibile alle esigenze della vostra impresa. Così il fairplay entra nella previdenza professionale.

Domande frequenti

Domande frequenti

Come posso rafforzare le conoscenze finanziarie dei miei collaboratori?

In primo luogo affrontando il tema della previdenza professionale nella vostra azienda e fornendo informazioni in merito. A questo fine, Vita vi offre diversi strumenti di supporto:

- Come prima cosa è importante che i vostri collaboratori comprendano il funzionamento del sistema previdenziale svizzero. In generale, chi dispone di conoscenze finanziarie e in materia di investimenti è anche meglio informato sul sistema dei tre pilastri. Per contro potete contribuire a una maggiore competenza in ambito finanziario facendo in modo che i vostri collaboratori conoscano e comprendano i principi della previdenza per la vecchiaia svizzera.

- Il certificato di previdenza contiene tutte le informazioni di rilievo sulla previdenza professionale e mostra quali sono le prestazioni che i collaboratori e i loro familiari presumibilmente riceveranno in età avanzata, in caso di invalidità e di decesso. Illustrando ai vostri collaboratori il certificato di previdenza, vi assicurate che questi abbiano le idee chiare in merito alla loro situazione finanziaria in età avanzata.

- Se desiderate conoscenze di prima mano o avete domande specifiche, i nostri esperti di previdenza verranno da voi e forniranno informazioni al vostro personale in merito ai principi delle assicurazioni sociali. A questo fine è sufficiente richiedere il Vita Mobil.

In che modo posso assistere i collaboratori part-time, affinché risparmino di più per la terza età?

Come datori di lavoro avete diverse possibilità per migliorare il capitale di previdenza professionale dei vostri collaboratori a tempo parziale:

- Assicurare una maggiore quota di salario: potete rinunciare volontariamente alla deduzione di coordinamento oppure adeguarla al grado di occupazione parziale. Questo aiuta soprattutto le donne a ridurre al minimo le loro lacune previdenziali.

- Versare maggiori contributi: in quanto datori di lavoro siete tenuti per legge a versare almeno la metà dei contributi nell’istituto di previdenza. Se scegliete di versare una quota maggiore – ad esempio il 60% – garantite che a fine mese nel portafoglio dei collaboratori rimanga un importo netto maggiore.

- Ottimizzare il processo di risparmio e iniziare prima: affinché le collaboratrici e i collaboratori abbiano la possibilità di costituire un capitale di vecchiaia più corposo nel secondo pilastro, come datori di lavoro potete offrire loro l’opzione del risparmio a partire dai 18 anni. Prima inizia il processo di risparmio, maggiore è la rendita di vecchiaia. Può anche valere la pena innalzare le prestazioni oltre il minimo prescritto dalla legge, ad esempio con contributi di risparmio annui superiori oppure migliorando le prestazioni di rischio.

- Offrire piani di risparmio a scelta: si tratta di due piani di risparmio supplementari che l’impresa ha la facoltà di proporre ai collaboratori. In tal modo non solo incentivate l’ulteriore risparmio dei collaboratori, ma offrite loro anche un maggiore margine di manovra per la loro previdenza.